確定申告の期限が迫ってきましたね。私もそうなのですが、締め切りが近づかないと作業に入れないのは人間の業(笑)のようなものです。

今まさに作業中で「困った」状態にある方に、私の体験を踏まえてよくある2つの質問の緊急レスキューを作りました。

副業を始めたばかりは経費がかかり赤字が続くことが多いものです。

その赤字分を確定申告することで給与所得から差し引き、源泉徴収された税金の一部、あるいは全額が返ってきます。

以下の情報が副業の確定申告で手が止まってしまっている方のお役に立てると嬉しいです。

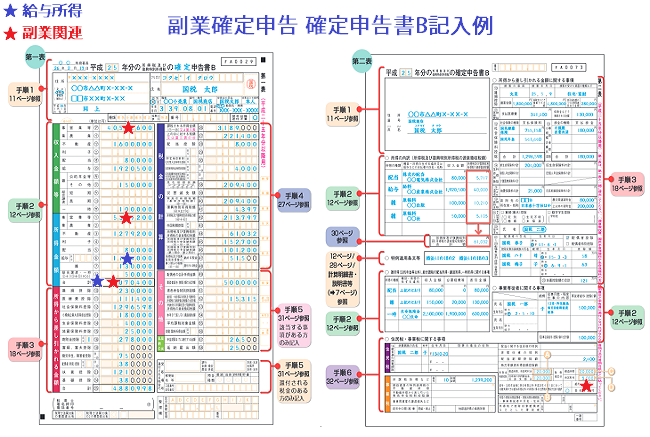

副業の確定申告書の書き方

本業が給与所得者(会社勤め)で副業を持っている場合は年末調整は終わっていることが多いですね。

もし、保険料控除がまだだったり医療費控除などがある場合は合わせて申告しましょう。

青色申告の申請が済んでいない場合は白色申告となりますが、基本的に書き方は同じです。ここでは青色申告書の書き方を簡単にまとめました。

青色申告書の書き方

基本的には「青色申告の手引」9、10ページの書き方一覧を見ながら該当のページを見るとよいのですが、これがなれないと非常にわかりにくいです。

特に生命保険料控除を年末調整でしなかった場合、かつ23年12月31日以前に加入したものと24年1月1日以降に加入したものがある場合は本当にややこしい。

では、申告書の記載例を順番に見て行きましょう。(決算書はできているものとして説明します)

第一表

| 第一表 | 書き方 |

|---|---|

| ア | 決算書①売上金額を記入 |

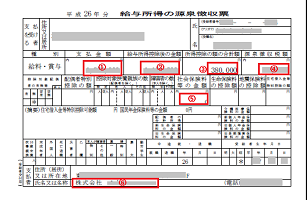

| カ | 源泉徴収票①の金額を記入 |

| ① | 決算書46の金額を記入(赤字の場合は△をつける) |

| ⑥ | 源泉徴収票②、もしくは手引14ページで計算した額を記入 |

| ⑫ | 源泉徴収票⑤の金額、もしくは自分で支払った額*を記入 |

| ⑭ |

手引き21ページで計算した金額を記入(複数の保険に加入している場合、 一番有利になるように注意する |

| 24 | 源泉徴収票③の額を記入(すでに印刷されている場合はそのまま) |

| 26 | 申告書左側、⑨の額から25の額を引いた金額を記入 |

| 27 | 手引27ページで計算した額を記入 |

| 38 | 27の額 |

| 40 | 27の額 |

| 41 | 40の額に2.1%掛けた額を記入(手引30ページ参照) |

| 42 | 40と41を合計した額を記入 |

| 44 | 第二表で計算した44の額を記入(給与所得のみの場合は源泉徴収票の④の額) |

| 45 | 42から44を引いた額を記入(赤字の場合は△をつける) |

| 47 | 45が赤字でない場合はここに記入 |

| 48 | 45が赤字の場合はここに記入 |

還付される税金がある場合は振込口座を指定します。

第二表

所得の内訳:源泉徴収票から以下の内容を転記します。

給与支払者⑤、収入金額①、源泉徴収額④

右側

⑫社会保険料控除は源泉徴収票⑤、もしくは自分で支払った額の合計を記入します。これを第一表⑫に転記します。

*社会保険料を自分で支払っている場合は当該年度に支払った領収書で確認し、合計金額を記入。

国民健康保険に加入している場合世帯主宛に請求が届きますが、あなたが世帯主でなくてもあなたの支払いとして計算できます。

ただし給与天引きとした場合はその給与を受けている方の控除対象となります。

⑭保険会社から届いた保険料控除証明書をよく見て「新制度」「旧制度」、種類(年金、生命保険、介護保険)を間違えないように記入。

*10万円以上は計算額が変わらないので複数加入している場合、合計が10万を超えた時点で全部記入する必要はありません。

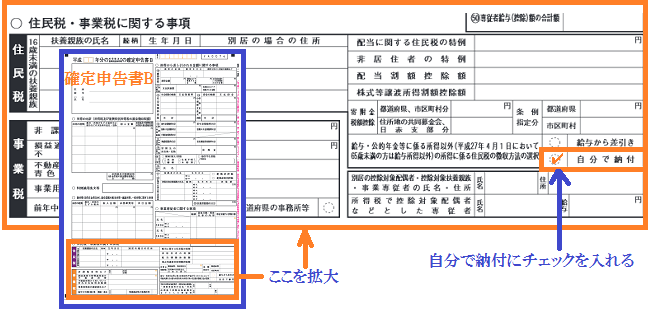

下部右側に住民税の支払い方の選択欄が有りますが、副業の場合ここは「自分で納付」に丸をしておくのが良いです。

会社によっては副業を禁止していますが、ここを「給与から差引き」とすると副業の収入が税務署から報告されてしまい会社にわかってしまうことがあるからです。

勘定科目の仕訳けについて

これで悩む方が多いです。基本的には決算書に印刷されている項目と副業の内容によって幾つか増やした科目で分ければ良いです。

あまり細かく分ける必要はありません。

フリーランスでよく使う勘定科目は、外注費、図書費、会議打ち合わせ費、研修費あたりでしょうか。

問題は、「これって何費?」と悩むものが多いこと。

こちらについては青色申告の必要経費~主な勘定科目一覧|副業確定申告を参照してみてください。

あいうえお順のクイックリファレンスも付いているので参考になると思います。

自宅を事務所兼用としている場合には光熱費や家賃など、事務所分を按分して経費として計上できるものもたくさんあります。

持ち家の場合は減価償却費や住宅ローンの借り入れをしていれば利子割引料なども経費となります。

その他クーラーの設置や修理、仕事に使う車関連費などなど。

明らかに私用とわかるものはダメですが、仕事に関連したものはできるだけ仕訳をした方が得です。もし不安な場合は税理士さんや税務署に問合せてみましょう。

地域の商工会や青色申告会でも相談に乗ってくれますから利用しない手はないですよ。

経費の計上では領収書がきちんとしたものであることが絶対条件ですので、それは注意して下さい。

宛名や日付、お店の印がないものなどは使えません。

また連番で同じ日に複数の領収書があるものなど、不審な領収書も指摘された場合追徴課税される場合もあるので注意が必要です。

まとめ

副業の確定申告はどうやったら良いかわからない、という方が多いですが、手引を見ながらじっくり取り組めば案外簡単に出来るものです。

ただし書かれている内容を理解するのに時間がかかりそうですが(笑)

順番に必要な部分の書き方をまとめましたので参考にして申告書を書き上げて下さい。揃えるものは

- 確定申告の手引

- 決算書

- 確定申告書

- 源泉徴収票

- 領収書

- 社会保険領収書

- 生命保険料控除証明書

- その他必要に応じて医療費明細など

経費も様々、どの勘定科目に入れたら良いか迷うものもたくさんあります。

一度仕訳をしたら毎年同じ科目で計上出来るように、あなただけの勘定科目一覧表を作成しておくとよいでしょう。

今年青色申告ができなかった方は、来年度からの青色申告の申請を忘れずに。

不明な点は税務署、商工会、青色申告会などを利用または税理士さんに相談しましょう。

利子割引税や不動産の減価償却などは素人では計算はかなり難しい、というかほとんどできません。一度きちんと計算方法を教えて貰う必要があります。

申告の時期はどこも混雑していてじっくり聞くのが難しい場合もありますので、早めに相談することをおすすめします。

私は地元の青色申告会を利用しています。26年度の確定申告の相談、提出が今日締め切りでした。

ココを逃すと自分で税務署に行くなり郵送するなりしなければいけません。で、慌てて申告書の下書きを前日に仕上げ、昨日無事に終了しました。

手順に従って下書きを書いていますので、10分程度で提出出来ましたが、当日すべておまかせの方は30分~1時間かかっているようです。

自分で出来るものは自分で、そうすることで経費の流れも理解し、節約や収益アップにも繋がります。

是非、自分で書き上げてみてください。

借り入れ比較と見直しトップへ⇒

総合トップ節約精鋭部署の借り入れ削減術トップへ⇒

青色申告の手引き

青色申告の手引き